Как узнать свою кредитную историю?

Добрый день, уважаемый читатель.

При покупке автомобиля за заемные средства будущий собственник вынужденно сталкивается с понятием кредитная история. Кредитная история является важным фактором, от которого зависят условия выдачи займа. В случае плохой истории банк может вообще отказать в кредите.

В этой статье Вы узнаете:

- Что такое кредитная история?

- Где хранится кредитная история?

- Срок хранения кредитной истории

- Кто может проверить кредитную историю?

- Как узнать свою кредитную историю?

- Выдадут ли автокредит при плохой кредитной истории?

- Как исправить кредитную историю?

- Как восстановить кредитную историю?

Приступим.

Нормативный документ, которые регламентирует все вопросы, связанные с кредитными историями, - это Федеральный Закон "О кредитных историях". Именно этот документ будет рассмотрен ниже.

Что такое кредитная история?

1) кредитная история - информация, состав которой определен настоящим Федеральным законом и которая хранится в бюро кредитных историй;

5) субъект кредитной истории - физическое или юридическое лицо, в отношении которого формируется кредитная история и которое является заемщиком по договору займа (кредита), поручителем по обязательству, в отношении которого формируется кредитная история, принципалом, в отношении которого выдана независимая гарантия, обеспечивающая любой вид обязательства, лизингополучателем, лицом, в отношении которого введены процедуры, применяемые в деле о несостоятельности (банкротстве), должником, в отношении которого вынесено вступившее в силу и не исполненное в течение 10 дней решение суда о взыскании с него денежных сумм в связи с неисполнением им обязательств по внесению платы за жилое помещение, коммунальные услуги и услуги связи либо алиментных обязательств. Субъектом кредитной истории также признается физическое лицо, оформившее заявление о предоставлении займа (кредита), поручительства по займу (кредиту), лизингу. Запись кредитной истории не формируется в отношении кредитного обязательства военнослужащего, обслуживаемого в рамках накопительно-ипотечной системы жилищного обеспечения военнослужащих в соответствии с Федеральным законом от 20 августа 2004 года N 117-ФЗ "О накопительно-ипотечной системе жилищного обеспечения военнослужащих";

Итак, кредитная история - это информация о человеке, которая позволяет оценить, насколько добросовестно он отнесся к выплате предшествующих займов. Обратите внимание, в кредитной истории содержится информация не только о кредитах, но и о долгах за кварплату, коммунальные услуги, услуги связи, а также о долгах по алиментам. Т.е. даже если человек ни разу в жизни не брал кредит, он все равно может иметь кредитную историю.

Физическое лицо, в отношении которого ведется кредитная история, называется субъектом кредитной истории.

Например, если Вы хотите узнать собственную кредитную историю, то Вы выступаете именно в роли субъекта.

Кредитная история состоит из следующих частей:

- Титульная.

- Основная.

- Дополнительная (закрытая).

- Информационная.

Наибольший интерес для наc представляет информационная часть:

4.1. Информационная часть кредитной истории субъекта кредитной истории - физического лица формируется для каждого обращения такого лица (заявителя) в целях заключения договора (сделки), информация о котором подлежит передаче в бюро кредитных историй. В информационной части кредитной истории субъекта кредитной истории - физического лица содержится информация об обращении заявителя в целях заключения договора (сделки), информация о котором подлежит передаче в бюро кредитных историй, о заключении такого договора (сделки) или об отказе в его заключении, информация об отсутствии платежей по договору займа (кредита), договору лизинга в течение 90 календарных дней с даты наступления срока исполнения обязательства по договору займа (кредита), договору лизинга, которое не исполнено заемщиком, лизингополучателем. В отношении факта отказа кредитора заявителю в заключении договора (сделки), информация о котором подлежит передаче в бюро кредитных историй, указываются:

1) сумма такого договора (сделки);

2) основания отказа в его заключении с указанием причины отказа;

3) дата отказа.

Таким образом в кредитной истории хранится как информация о выданных кредитах, так и информация о займах, в которых банк человеку отказал. Обратите внимание, если банк одобрил кредит, но Вы решили его не брать, то такая запись в кредитную историю не вносится.

В России в 2024 году кредитную историю проверяют в основном банковские организации, где человек пытается получить кредит. Т.е. можно сказать, что само понятие "кредитная история" у нас не очень распространено и мало кто целенаправленно пытается эту историю улучшить.

В некоторых зарубежных странах (например, США) кредитную историю проверяют повсеместно.

Например, человек не имеющий кредитной истории, не может в США взять квартиру в аренду. Поэтому люди там постоянно пытаются улучшить свою историю, специально берут небольшие кредиты и вовремя их возвращают.

Где хранится кредитная история?

Бюро кредитных историй

6) бюро кредитных историй - юридическое лицо, зарегистрированное в соответствии с законодательством Российской Федерации и включенное в государственный реестр бюро кредитных историй, являющееся коммерческой организацией и оказывающее в соответствии с настоящим Федеральным законом услуги по формированию, обработке и хранению кредитных историй, а также по предоставлению кредитных отчетов и сопутствующих услуг;

Бюро кредитных историй - это организация, которая занимается хранением данных. Обратите внимание, в России одновременно работают несколько бюро кредитных историй. Они сотрудничают с разными банками. Поэтому Ваша кредитная история может храниться как в одном из перечисленных бюро, так и в нескольких бюро одновременно (по частям).

9) государственный реестр бюро кредитных историй - открытый и общедоступный федеральный информационный ресурс, содержащий сведения о бюро кредитных историй, включая квалифицированные бюро кредитных историй, внесенных в указанный реестр Банком России;

Список всех бюро кредитных историй Вы можете в любой момент получить на официальном сайте Банка России: cbr.ru

В настоящее время в список входят 7 бюро, однако этот перечень может меняться со временем. Например, в 2017 году в перечень входило 16 бюро.

Центральный каталог кредитных историй (ЦККИ)

8) Центральный каталог кредитных историй - информационная система Банка России, создаваемая в соответствии с настоящим Федеральным законом для хранения титульных частей кредитных историй, предоставления информации о бюро кредитных историй, в котором хранится кредитная история субъекта кредитной истории, и осуществления временного хранения баз данных бюро кредитных историй в случаях, определенных настоящим Федеральным законом;

Центральный каталог кредитных историй (ЦККИ) является единой базой данных, однако он содержит сокращенную информацию о кредитных историях. Из ЦККИ можно узнать только о том, в каком (каких) бюро хранится Ваша кредитная история. Доступ к центральному каталогу осуществляется на официальном сайте Банка России: cbr.ru

Срок хранения кредитной истории в бюро

1. Бюро кредитных историй обеспечивает хранение записи кредитной истории в течение семи лет со дня последнего изменения информации, содержащейся в этой записи кредитной истории. Запись и (или) иные данные кредитной истории аннулируются (исключаются из состава сведений, включаемых в кредитные отчеты, и перемещаются в архив кредитных историй соответствующего бюро кредитных историй для хранения в нем в течение трех лет):

1) по истечении семи лет со дня последнего изменения информации, содержащейся в записи кредитной истории (в том числе сведений о среднемесячных платежах), или информации об отказе в заключении договора (сделки), сведения о котором подлежат передаче в бюро кредитных историй;

2) на основании решения суда, вступившего в силу;

3) по результатам рассмотрения указанного в части 3 статьи 8 настоящего Федерального закона заявления субъекта кредитной истории в случае, если по результатам рассмотрения такого заявления принято решение о полном оспаривании информации, содержащейся в его кредитной истории;

4) на основании обращения источника формирования кредитной истории, получившего копию акта Банка России о проведении контрольного мероприятия, предусмотренного частями четвертой и восьмой статьи 73.1-1 и частями седьмой и десятой статьи 76.5 Федерального закона от 10 июля 2002 года N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)", в случае, если в рамках проведения такого контрольного мероприятия совершены действия, информация о которых подлежит направлению в бюро кредитных историй в соответствии с настоящим Федеральным законом;

5) на основании обращения источника формирования кредитной истории в случаях, установленных частью 7 статьи 5 настоящего Федерального закона.

Таким образом, кредитная история хранится в бюро в течение 10 лет (7 лет в самом бюро и еще 3 года в архиве этого бюро). После истечения этого срока информация удаляется.

Однако обратите внимание, что срок отсчитывается не с момента погашения последнего кредита, а с момента последнего изменения информации.

Например, если Вы обращаетесь в банк для получения кредита и этот банк делает запрос в бюро кредитных историй, то информация о запросе банка также вносится в Вашу кредитную историю. Таким образом, срок начинает течь заново.

Еще одно важное замечание. Через 10 лет информация удалятся только в том случае, если не было никаких обновлений данных. Т.е. если водитель ежегодно берет кредиты, то сохраняется абсолютно вся информация. В том числе и по кредитам, которые были взяты более 10 лет назад.

Кто может проверить кредитную историю?

1. Бюро кредитных историй предоставляет кредитный отчет:

1) пользователю кредитной истории - по его запросу титульную, основную и информационную части кредитной истории;

2) субъекту кредитной истории - по его запросу титульную, основную, дополнительную (закрытую) и информационную части кредитной истории;

3) опекуну (попечителю) физического лица - субъекта кредитной истории, иному законному представителю физического лица - субъекта кредитной истории в соответствии с законодательством Российской Федерации либо представителю физического лица - субъекта кредитной истории по доверенности, выданной в нотариальной форме, - по их запросам титульную, основную, дополнительную (закрытую) и информационную части кредитной истории;

4) в суд (судье) по делу, находящемуся в его производстве, - в органы предварительного следствия по уголовному делу, находящемуся в их производстве, при наличии согласия руководителя следственного органа - по их запросам титульную, основную, дополнительную (закрытую) и информационную части кредитной истории;

5) в федеральный орган исполнительной власти, уполномоченный на осуществление функций по обеспечению установленного порядка деятельности судов и исполнению судебных актов и актов других органов, по делу, находящемуся в его производстве, - титульную и основную части кредитной истории по его запросу;

6) нотариусу в связи с необходимостью осуществления проверки состава наследственного имущества при совершении нотариальных действий по выдаче свидетельства о праве на наследство - по его запросу титульную, основную и дополнительную (закрытую) части кредитной истории;

7) в Банк России - по его запросу титульную, основную, дополнительную (закрытую) и информационную части кредитной истории. Формат и порядок предоставления информации из бюро кредитных историй устанавливаются Банком России;

8) арбитражному управляющему, утвержденному в деле о несостоятельности (банкротстве) субъекта кредитной истории, - по его запросу титульную, дополнительную (закрытую) части кредитной истории.

В первом подпункте речь идет о пользователе кредитной истории:

7) пользователь кредитной истории - индивидуальный предприниматель или юридическое лицо, получившие письменное или иным способом, установленным настоящим Федеральным законом, зафиксированное согласие субъекта кредитной истории на получение кредитного отчета в целях, указанных в согласии субъекта кредитной истории;

Под пользователем в данном случае понимается организация, которая планирует выдать кредит. При этом банк не может по собственной инициативе получить кредитную историю собственного клиента. Сначала он должен получить письменное согласие человека на проверку.

Во втором подпункте упоминается субъект кредитной истории. Т.е. при желании Вы можете получить информацию о собственной кредитной истории в бюро. Предоставить ее Вам обязаны.

Как узнать свою кредитную историю?

Шаг 1. Поиск бюро.

1. Субъект кредитной истории вправе получить из Центрального каталога кредитных историй информацию о том, в каком бюро кредитных историй хранится его кредитная история.

Чтобы узнать, в каком бюро хранится Ваша кредитная история, сделайте следующее:

1. Перейдите на сайт Банка России cbr.ru

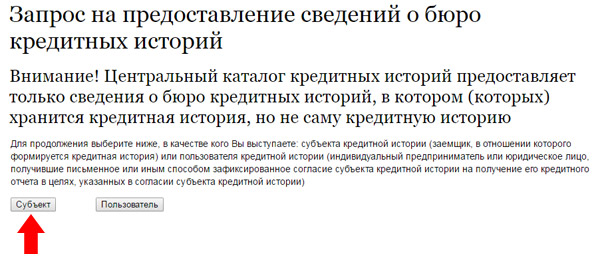

2. Нажмите на кнопку "Субъект":

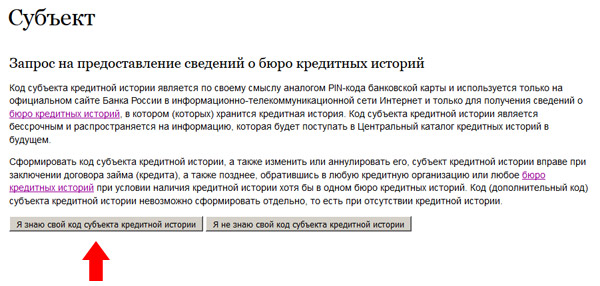

3. Нажмите на кнопку "Я знаю свой код субъекта кредитной истории":

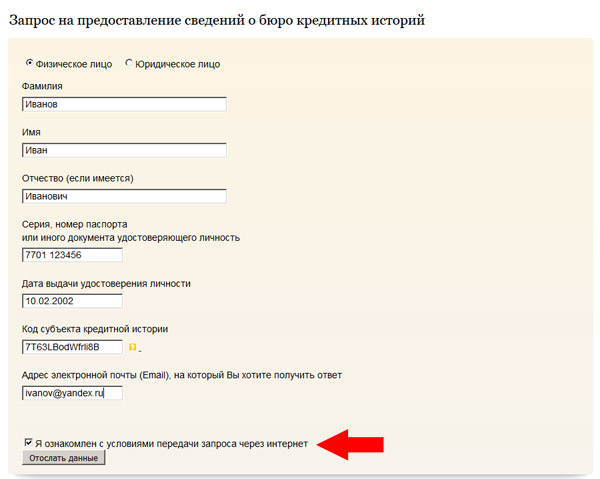

4. На следующей странице нужно в первую очередь подтвердить, что Вы ознакомлены с условиями передачи запроса через интернет (поставить соответствующую галочку). Только после этого появятся поля для ввода данных:

Введите ФИО, паспортные данные, код субъекта кредитной истории и адрес электронной почты. Именно на электронную почту будет выслана информация о бюро, где хранится Ваша кредитная история. Нажмите на кнопку "Отослать данные".

Примечание. Если Вы ранее заключали договоры о займах, то код субъекта кредитной истории Вам должен быть известен. Если же данного кода у Вас нет, то его можно получить в ближайшем банке.

Обратите внимание, не во всех банках такая услуга бесплатна, поэтому рекомендую заранее уточнить стоимость по телефону и выбрать оптимальный вариант.

Шаг 2. Проверка кредитной истории.

После того, как Вы получите информацию о бюро, где хранится Ваша кредитная история, следует обратиться непосредственно в это бюро.

1. Найдите бюро в списке на сайте Банка России: cbr.ru

В перечне организаций указан в том числе официальный сайт бюро.

2. Перейдите на сайт бюро кредитных историй и найдите раздел с информацией для физических лиц. В этом разделе должны быть указаны способы получения кредитной истории.

2. Субъект кредитной истории вправе в каждом бюро кредитных историй, в котором хранится кредитная история о нем, не более двух раз в течение каждого календарного года (но не более одного раза на бумажном носителе) бесплатно и любое количество раз за плату без указания причин получить кредитный отчет по своей кредитной истории, включая индивидуальный рейтинг субъекта кредитной истории.

Вы имеете право 2 раза в год бесплатно проверить кредитную историю. Причем 2 раза в год можно обратиться в каждое из бюро. Третья и последующая попытки потребуют оплаты.

Примечание. Кредитный отчет на бумажном носителе может быть получен бесплатно только 1 раз в год. Второй бесплатный запрос можно сделать только в электронном виде.

Обратите внимание, у разных компаний способы получения различны. На некоторых сайтах есть возможность сделать запрос в режиме онлайн, другие предлагают прислать документы заказным письмом или телеграммой. Единственный действительно бесплатный способ получения информации - это личное обращение в офис бюро. Однако это не всегда возможно, т.к. компании зарегистрированы в разных регионах.

3. Сделайте запрос удобным Вам способом.

7. Бюро кредитных историй, осуществив идентификацию субъекта кредитной истории, предоставляет ему кредитный отчет:

1) при личном обращении в бюро кредитных историй - в день обращения;

2) в ином случае - в срок, не превышающий трех рабочих дней со дня получения запроса.

При личном обращении кредитная история будет выдана Вам в день обращения. Обычно оформление документа занимает несколько минут.

Выдадут ли автокредит при плохой кредитной истории?

Однозначный ответ на этот вопрос дать невозможно. Большинство банков проверяют кредитную историю и вряд ли захотят связываться с человеком, имеющим ужасную кредитную историю (например, несколько кредитов, которые до сих пор не выплачены).

Тем не менее под плохой кредитной историей разные люди понимают разное. Для кого-то плохая кредитная история - это несколько просроченных платежей, для других - задолженность перед банками на миллионы рублей. Поэтому даже если Вы считаете, что кредитная история плохая, все равно попробуйте обратиться в несколько банков. Возможно, где-то автокредит удастся получить.

Как исправить кредитную историю?

Кредитная история не может исправиться без действий со стороны ее владельца. Естественно, существует возможность подождать 10 лет до удаления информации, однако такой вариант вряд ли подходит.

Поэтому сразу перейдем к другому способу, который предполагает постепенное улучшение кредитной истории:

1. Расплатитесь по всем имеющимся долгам по кредитам (а также за кварплату, коммунальные услуги, услуги связи и алименты). Пока эти долги не будут погашены, о восстановлении кредитной истории не может быть и речи.

2. Возьмите кредит на небольшую сумму и на небольшой срок. Вносите платежи строго в оговоренное время. После этого банки согласятся выдать Вам кредит на большую сумму.

3. Если постепенно увеличивать размер кредитов и выплачивать их вовремя, то рано или поздно банки начнут Вам доверять.

Как восстановить кредитную историю?

Еще один важный вопрос - это ошибки в кредитной истории и их предотвращение. Иногда банки забывают вовремя передать информацию в бюро кредитных историй и это ведет к тому, что хотя человек вносит все платежи своевременно, кредитная история все равно становится плохой. Однако такие ошибки можно исправить.

3. Субъект кредитной истории вправе полностью или частично оспорить информацию, содержащуюся в его кредитной истории, подав в бюро кредитных историй, в котором хранится указанная кредитная история, заявление о внесении изменений и (или) дополнений в эту кредитную историю. Субъект кредитной истории вправе обратиться с заявлением об оспаривании информации непосредственно к источнику формирования кредитной истории в случае, если направление этой информации в бюро кредитных историй указанным источником подтверждено данными закрытой части кредитной истории.

Для этого нужно подать заявление в соответствующее бюро кредитных историй. К заявлению рекомендую приложить доказательства Вашей правоты. Например, квитанции, подтверждающие своевременное внесение платежей по кредиту.

В этом случае бюро кредитной истории обязано провести дополнительную проверку информации, для этого данные будут запрошены в банке. После этого бюро обновит кредитную историю.

Если Вы не согласны с решением бюро, то можете обжаловать решение в суде.

В завершение хочу отметить, что кредитная история является важным документом для автовладельца, приобретающего автомобиль за заемные средства. Поэтому рекомендую следить за своей кредитной историей и хотя бы раз в год проводить ее проверку.

Удачи на дорогах!

Чем отличается лизинг от кредита автомобиля?

Чем отличается лизинг от кредита автомобиля? Стоит ли брать автокредит?

Стоит ли брать автокредит? Автокредит или потребительский кредит. Что выгоднее?

Автокредит или потребительский кредит. Что выгоднее? Продление программы государственного субсидирования автокредитов на 2017 год

Продление программы государственного субсидирования автокредитов на 2017 год Увеличение субсидий на автокредит до 25 процентов

Увеличение субсидий на автокредит до 25 процентов Условия программы льготного автокредитования в 2020 году

Условия программы льготного автокредитования в 2020 году